Bron Goudstandaard.

Een jaar geleden begon de goudprijs aan een nieuwe opwaartse trend. Sindsdien is de waarde van het edelmetaal in euro’s met meer dan 33% gestegen. Kijken we van een wat grotere afstand, dan zien we dat de goudprijs al in 1999 begon te stijgen. Een troy ounce kostte op dat moment op iets meer dan €250, terwijl er op het moment van schrijven €1.358 voor betaald moet worden.

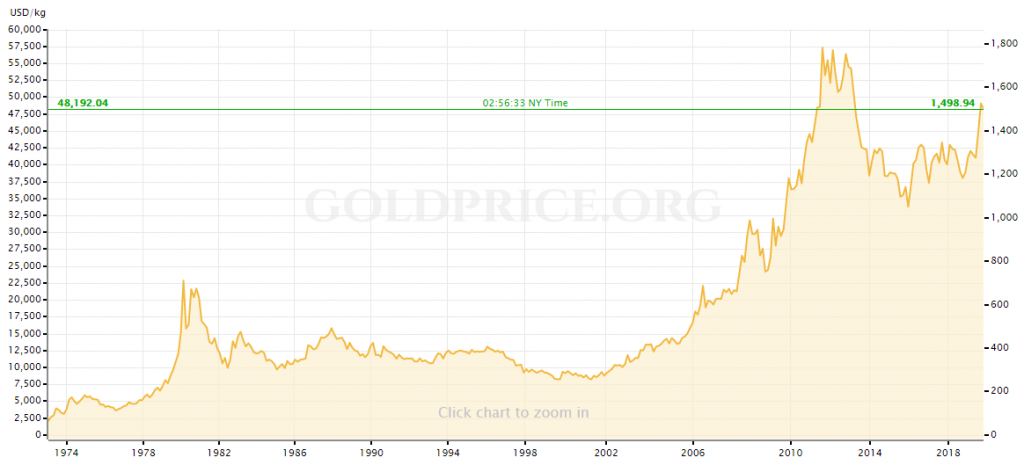

Gaan we verder terug in de tijd, dan zien we dat de goudprijs in de jaren zeventig ook al eens spectaculair is gestegen. In minder dan tien jaar na het loslaten van de koppeling tussen de dollar en goud in 1971 steeg de prijs van het edelmetaal van $35 naar $850 per troy ounce. Na het bereiken van een piek in 1980 volgde er een lange correctie die bijna twintig jaar duurde.

De goudprijs staat sinds de zomer opnieuw op recordhoogte. Daarom stellen we ons de vraag: Is dit een goed moment om goud te kopen? Of moeten beleggers juist voorzichtig zijn, gezien de correctie vanaf 1980 tot 2000? In dit artikel geven we een aantal redenen waarom deze rally wel eens anders kan aflopen…

1. CENTRALE BANKEN KOPEN GOUD

Centrale banken zijn sinds het uitbreken van de financiële crisis in 2008 netto koper van goud. Westerse landen stopten met goud verkopen, terwijl opkomende economieën meer edelmetaal aan hun voorraden toevoegden. Sinds 2009 kopen centrale banken ieder jaar goud bij, een trend die alleen maar sterker lijkt te worden. Vorig jaar voegden centrale banken een recordhoeveelheid van 651 ton aan hun voorraden toe en de verwachting is dat dit record in 2019 opnieuw verbroken zal worden.

Dat is heel anders dan de situatie in de jaren zeventig, toen centrale banken juist een deel van hun goudvoorraad verkochten. In de periode van 1975 tot 1980, toen de goudprijs de grootste stijging liet zien, brachten centrale banken honderden tonnen goud op de markt. De stijging van de goudprijs werd toen afgeremd door centrale banken, terwijl ze de goudprijs nu ondersteunen door edelmetaal van de markt te halen.

2. GOUDMARKT IS WERELDWIJD GEWORDEN

Goud wordt natuurlijk al eeuwenlang wereldwijd verhandeld, maar tot voor kort werd de goudprijs vooral bepaald door de Amerikaanse markt. Ook was de dagelijkse fixing van de prijs – de zogeheten London Gold Fixing – een Westerse aangelegenheid. Een handvol banken in de Westerse wereld stelde twee keer per dag een goudprijs vast, die door alle marktpartijen wereldwijd werd gevolgd.

Deze situatie is niet meer te vergelijken met die van vandaag de dag. De relevantie van de goudprijs fixing is door de komst van snelle internetverbindingen afgenomen, omdat marktpartijen daardoor gemakkelijk onderling een goudprijs kunnen vastleggen. Ook is de afzetmarkt voor goud de afgelopen decennia veel groter geworden. Door de globalisering is de welvaart in andere delen van de wereld sterk toegenomen, ook in gebieden waar mensen traditioneel meer goud kopen. Denk aan landen als China en India, die in korte tijd zijn uitgegroeid tot de belangrijkste afzetmarkten voor het edelmetaal in de wereld. Naarmate de koopkracht in die landen toeneemt zal ook de vraag naar het gele metaal verder toenemen.

3. NEGATIEVE RENTE

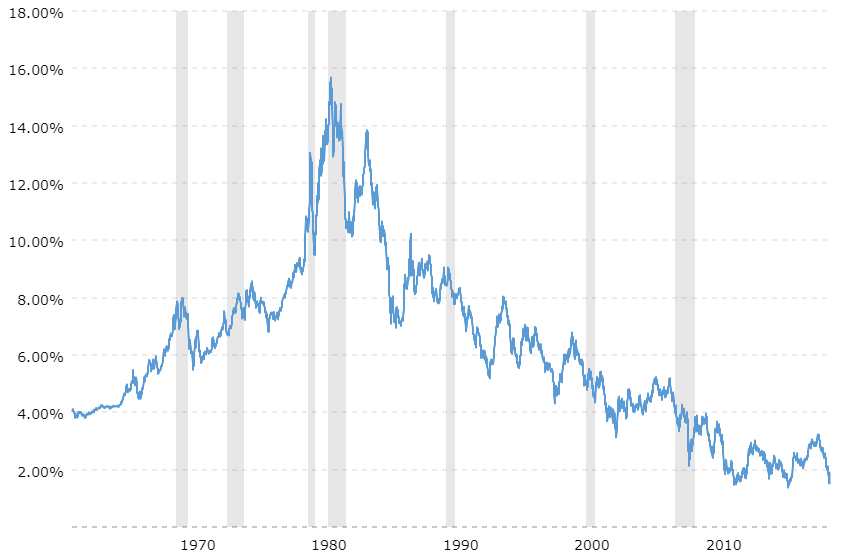

Eind jaren zeventig verhoogde Paul Volcker, de toenmalig voorzitter van de Federal Reserve, de rente naar 20% om de inflatie onder controle te brengen. Daardoor werd goud kopen minder interessant, omdat het edelmetaal geen rente oplevert. Sparen was toen zo aantrekkelijk dat beleggers hun goud in de verkoop deden. Met deze gewaagde stap wist Volcker de inflatie onder controle te krijgen, met als bijkomstig effect dat de rally in goud de nek om werd gedraaid.

Het contrast met de situatie van vandaag de dag kan haast niet veel groter zijn. Centrale banken hebben de rente naar nul verlaagd, terwijl veel staatsobligaties zelfs een negatieve rente hebben. In totaal is er meer dan $15 biljoen aan schuldpapier met een negatief rendement. De discussie is nu of banken die negatieve rente moeten doorberekenen aan spaarders. In sommige landen gebeurt dat overigens al voor de meest vermogende spaarders en voor zakelijke rekeningen.

Nu vraagt u zich misschien af waarom centrale banken de rente niet opnieuw fors verhogen. Daarmee zijn deze problemen toch gelijk opgelost? Zo simpel is het helaas niet. Vergeleken met de jaren zeventig zitten huishoudens, bedrijven én overheden allemaal veel dieper in de schulden. Zouden centrale banken onder deze omstandigheden de rente verhogen, dan komen veel bedrijven en consumenten snel in de problemen.

Stel je voor wat er gebeurt als de hypotheekrente van 1,5% naar 10% zou stijgen. Veel mensen zouden hun hypotheek niet meer normaal kunnen betalen, waardoor de huizenmarkt en de rest van de economie tot stilstand komt. Huizenprijzen, die voor een belangrijk deel bepaald worden door de leencapaciteit van huishoudens, zouden in dat geval sterk gaan dalen. Het ziet er dus niet naar uit dat centrale banken de rente substantieel gaan verhogen.

4. CENTRALE BANKEN LENEN MINDER GOUD UIT

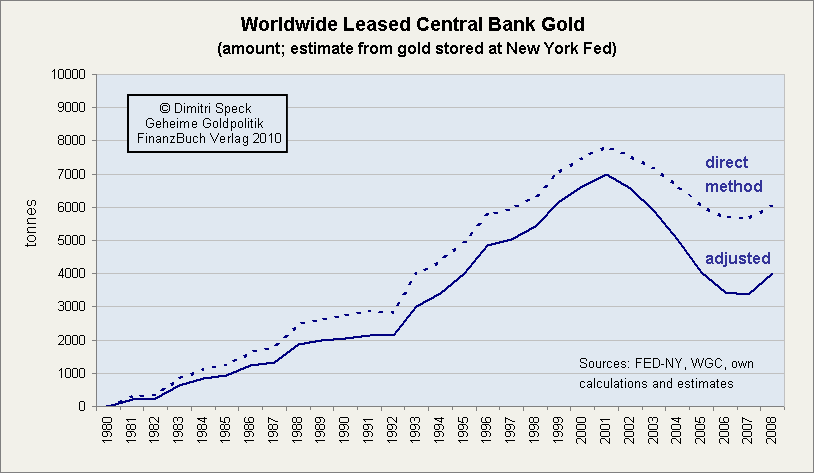

De onderdrukking van de goudprijs stopte niet bij het uiteenvallen van de Londen Gold Pool in de jaren zestig, een afspraak tussen verschillende banken om goud op de markt te brengen om zodoende de prijs op $35 per troy ounce te houden. Begin jaren tachtig begonnen centrale banken hun goudvoorraden bij de New York Fed namelijk uit te lenen, waardoor het aanbod kunstmatig werd opgeblazen.

Deze praktijk breidde zich uit tot de eeuwwisseling, toen verschillende Europese banken afspraken maakten om het uitlenen van goud aan banden te leggen. Deze afspraak werd vastgelegd in het Washington Agreement on Gold, ook wel het Central Bank Gold Agreement genoemd. Vanaf dat moment stopte ook de daling van de goudprijs en werd de basis gelegd voor een nieuwe rally. Niet geheel toevallig viel dit allemaal samen met de invoering van de euro in 1999.

Vandaag de dag is de situatie heel anders. Zoals eerder beschreven zijn centrale banken inmiddels netto kopers van goud. De centrale banken die in 1999 het eerste Central Bank Gold Agreement ondertekenden besloten afgelopen zomer de afspraken over gecoördineerde goudverkopen niet te verlengen. Het akkoord was overbodig geworden, omdat de betrokken centrale banken überhaupt geen plannen meer hebben om goud op de markt te brengen.

Ook is er minder bereidheid om goud uit te lenen met als doel de goudprijs te onderdrukken. Sterker nog, in navolging op de Europese Centrale Bank waarderen ook de centrale banken van Rusland en China hun goudvoorraden inmiddels naar de actuele marktprijs. Ze hebben er dus geen belang bij de goudprijs kunstmatig laag te houden.

THIS TIME IS DIFFERENT?

Het is altijd gevaarlijk om voorspellingen te doen, vooral als het over de toekomst gaat. Ook weten we niet hoe ons financiële systeem er over tien, twintig of vijftig jaar uitziet. We kunnen slechts op basis van alle beschikbare informatie aannames doen en scenario’s doorrekenen. Kijken we naar de evolutie van ons financiële systeem en de goudmarkt, dan kunnen we concluderen dat er de afgelopen decennia inderdaad het één en ander is veranderd. Centrale banken hebben de rente naar nul gebracht, terwijl de belangstelling voor goud is toegenomen. Verschillende landen hebben zelfs goud teruggehaald naar eigen land.

Anders dan in de jaren zeventig zijn centrale banken momenteel netto kopers van goud. Ook is de goudmarkt door globalisering en toegenomen koopkracht in de rest van de wereld veel groter geworden. Tenslotte is er vandaag de dag sprake van negatieve rente, waardoor goud een interessant alternatief is geworden om in te sparen. Ervan uitgaande dat de productie van goudmijnen op dit niveau zal stabiliseren en dat het aanbod in een voorspelbaar tempo zal groeien ziet de toekomst van goud er op dit moment wat mij betreft gunstiger uit dan eind jaren zeventig.

Frank Knopers

Dat klinkt interessant…